图7 精细化工专精特新上市企业分析(1)

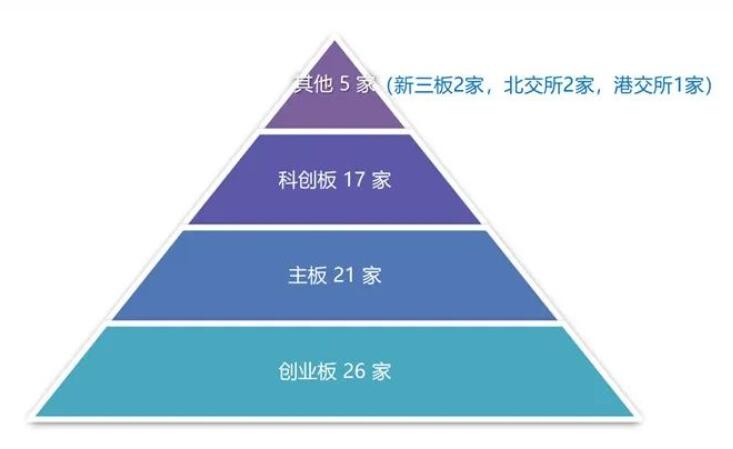

精细化工专精特新上市企业数量为69家。在890家精细化工类专精特新“小巨人”企业中,共有各类上市企业69家(剔除已退市2家),占比7.75%。其中,第一批9家,第二批27家,第三批18家,第四批15家。从上市板块来看,26家在创业板上市,占比约38%;17家在科创板上市,占比约25%;21家在主板上市,占比约30%。

图8 精细化工专精特新上市企业分(2)

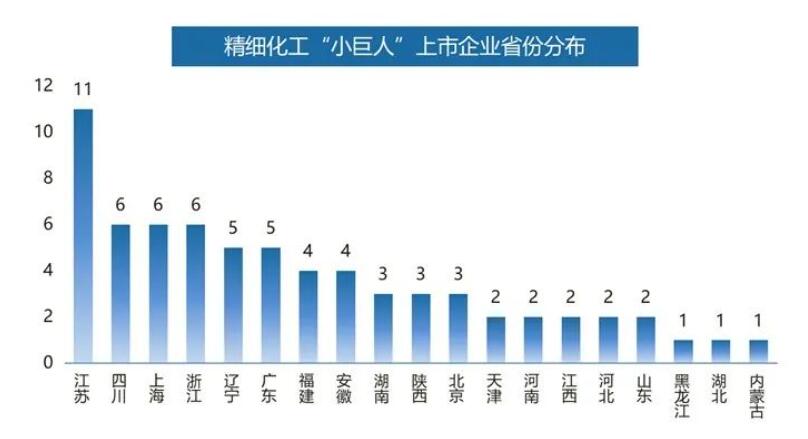

精细化工专精特新上市企业分布于东部+四川。69家精细化工“小巨人”上市企业分布在我国19个省、自治区、直辖市,主要集中于东部地区及四川省。其中,江苏、四川、上海、浙江、辽宁、广东共有39家,占比过半。

图9 精细化工专精特新上市企业分析(3)

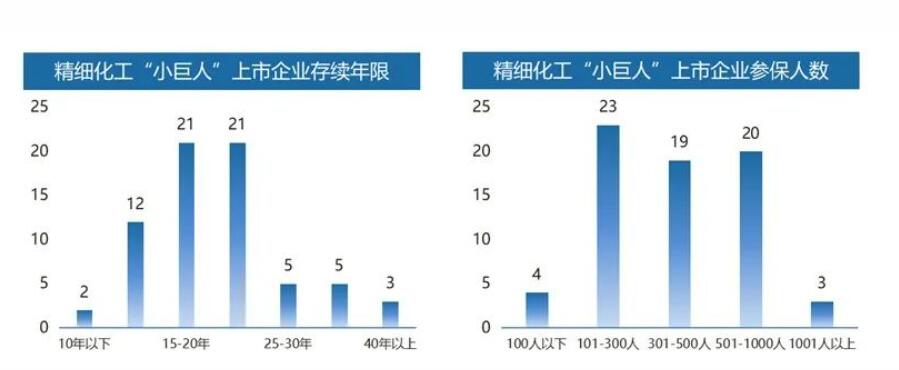

上市企业年龄及规模高于精细化工“小巨人”企业整体水平。上市企业平均存续年限21年,明显高于890家“小巨人”企业总体存续年限(16年)。其中,78.3% 的上市“小巨人”企业存续年限在10-25年间。上市企业平均参保人数610人,明显高于890家“小巨人”企业整体情况。其中,参保人数在101-300人、301-500人、501-1000人的企业占比分别为 33.3%、27.5%、29.0%。

图10 精细化工专精特新上市企业分(4)

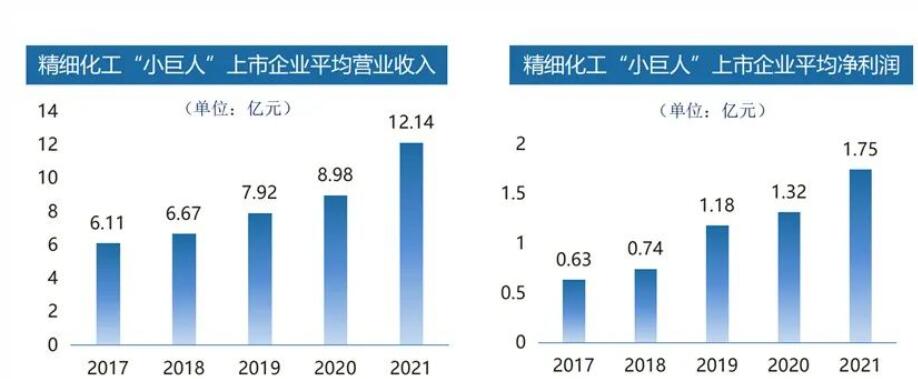

从经营情况看,成长性较高。平均营业收入逐年增加,2017年平均营业收入为6.11亿元,2021年已达到12.14亿元,增长了近1倍。平均净利润逐年攀升,2017年平均净利润为0.63亿元,2021年已达到1.75亿元,增长了1.75倍。

图11 精细化工专精特新上市企业分(5)

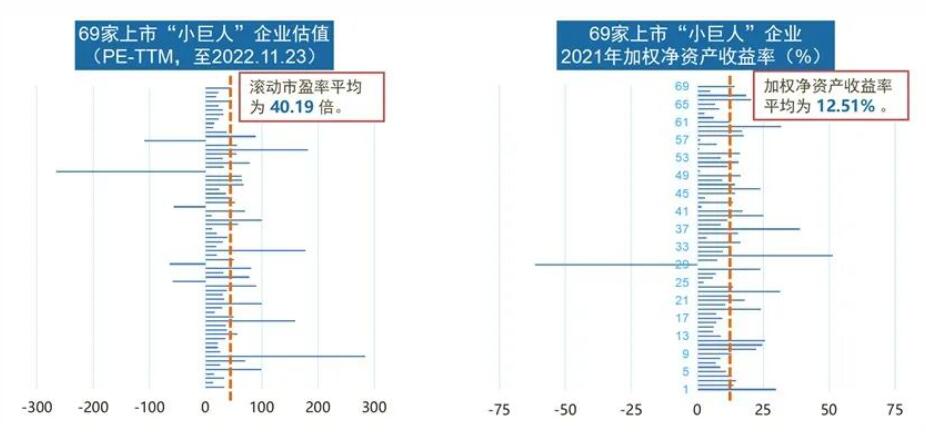

估值及盈利能力高于平均水平。截至2022年11月,上市“小巨人”企业滚动市盈率平均为40.19倍,高于上证平均市盈率(13.24倍)、深证平均市盈率(24.42倍)以及中小板市盈率(33.16倍),与创业板市盈率(46.59倍)基本持平。上市“小巨人”企业2021年加权净资产收益率平均为12.51%,略高于沪深300指数的10.99%。

图12 精细化工专精特新上市企业分析(6)

研发投入略低于平均水平。69家上市“小巨人”企业研发支出占营业收入比例平均为5.08%,略低于沪深300的5.47%。69家上市“小巨人”研发人员占比平均为16.00%,略低于沪深300的17.45%。

图13 典型区域分析——辽宁(1)

在这里我们将重点分析专精特新精细化工企业对辽宁石化产业链的延链补链强链效果。将辽宁省46家精细化工类专精特新“小巨人”企业,根据经营范围和公司官网公布的主要产品,依照化工产业链图(上图),进行产业链环节匹配。

图14 典型区域分析——辽宁(2)

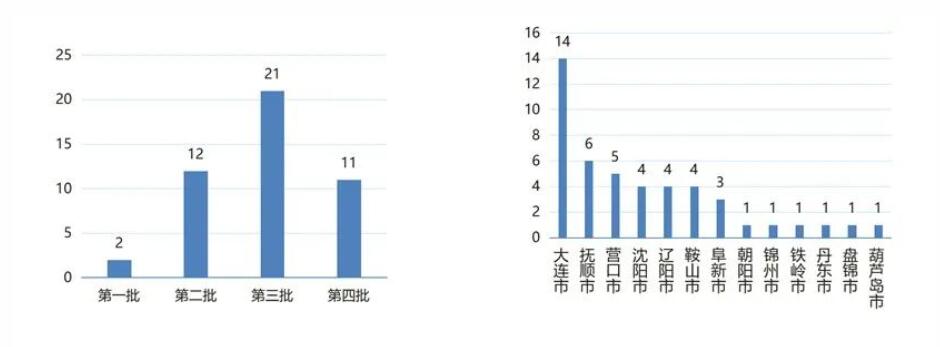

辽宁省精细化工行业已累计培育国家级专精特新“小巨人”企业46家,占全国的5.17%。

2019-2022年,工信部已先后公布四批共8997家专精特新“小巨人”企业培育名单。其中,辽宁省精细化工行业“小巨人”企业获批46家。第三批获批企业数最多,达21家。46家“小巨人”企业主要分布在大连、辽阳、抚顺等石化产业基础较好的城市,其中大连“小巨人”企业数量占全省的 30.4 % 。

图15 典型区域分析——辽宁(3)

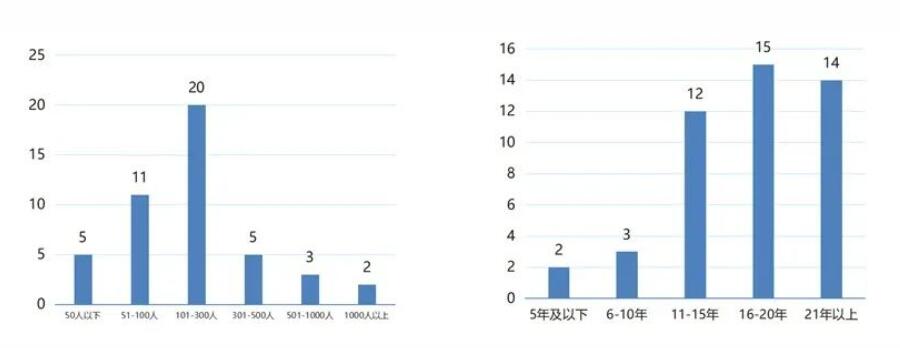

企业规模小,但持续深耕精细化工领域。省内“小巨人”企业中,67.4%的企业参保人数在51人至300人之间。其中,43.5%的企业参保人数在101人至300人之间。截至目前,46家“小巨人”企业存续的平均年限是16.9年。存续10年以上的企业有41家,占比89.1%。截至目前,46家“小巨人”企业存续的平均年限是16.9年。存续10年以上的企业有41家,占比 89.1%。

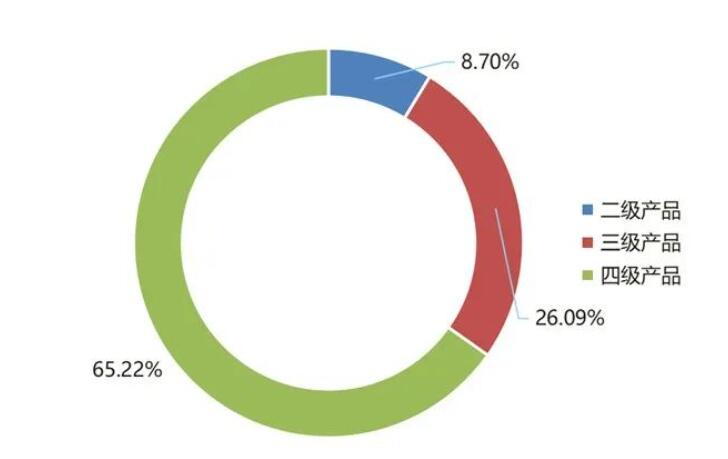

图16 典型区域分析——辽宁(4)

企业领域集中,具备发展潜力。省内46家专精特新“小巨人”企业中,82.61%的企业属于化学原料和化学制品制造业(C26)。其中,专用化学产品制造(C266)企业18家,基础化学原料制造(C261)企业13家。

图17 典型区域分析——辽宁(5)

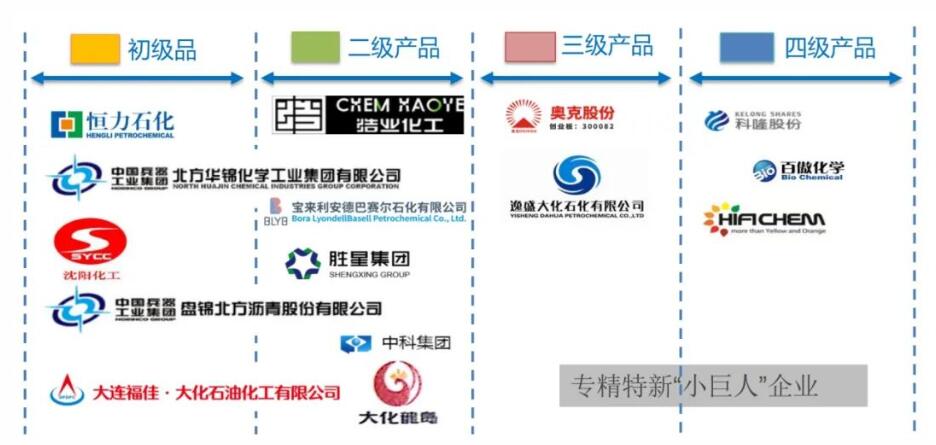

辽宁省的石油化工产业“炼”有余而“化”不足,炼油产业营业收入占全省石化工业的比重超过65%。下游精深加工发展相对滞后,超过70%的PTA、75%的合成树脂和80%表面活性剂销往省外,未能留在省内继续深加工。

辽宁省具有非常强大的炼油产业基础,有20多家石油化工大型企业(包括石油化工100强企业),如恒力石化、北方华锦与沈阳化工的产品涉及初级、二级和三级。专精特新“小巨人”企业可以承接省内石化产业链上游企业产品资源,向上游衔接延链,助力破解“油头大、化尾小”的困局。

图18 典型区域分析——辽宁(6)

辽宁省石化产品超过80%为能源类产品和乙烯、丙烯、PX、PTA、烧碱等基础化工原料产品,技术含量高、附加值较高的化工新材料和专用化学品等精细化工产业发展相对缓慢,专业化、功能化、高性能的产品欠缺。

如上图,省内精细化工专精特新“小巨人”企业多集中在石化产业后端环节,三级产品与四级产品集群突出,“小巨人”可以发挥精细化工产业链强链效应,逐步化解“粗”有余而“精”不足的困局。

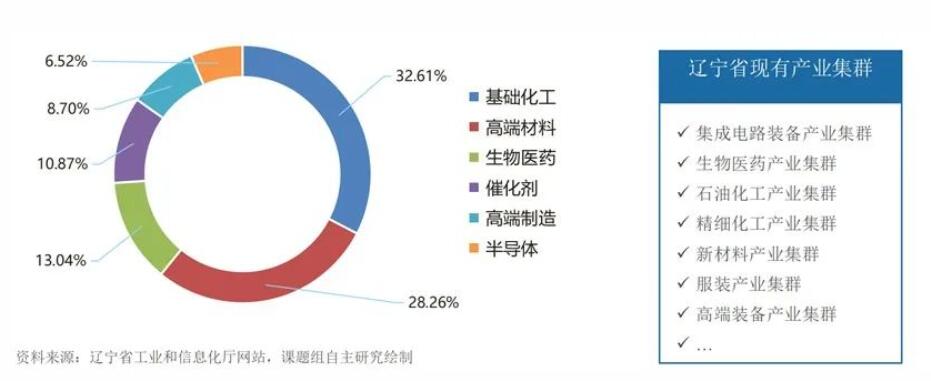

图19 典型区域分析——辽宁(7)

目前辽宁省精细化工专精特新“小巨人”企业产品集中在基础化工、高端材料、生物医药等相关应用领域,同时辽宁省现有相应产业集群基础,因此专精特新“小巨人”企业有利于精细化工向产业链下游延链,对培育战略性新兴产业起到关键推动作用。

延链方向:一是面向金属材料替代、塑料合金、关键工程机械零部件材料等应用领域;二是面向轮胎、特种橡胶零部件、医疗材料等应用领域;三是面向航空航天、军工、汽车、纺织等应用领域,推动发展高模量碳纤维、芳纶纤维等高性能合成纤维;四是着力攻克一批关键核心技术,推动发展反渗透膜、纳滤膜、离子交换膜、光学膜等功能性膜材料;五是积极推动发展高端专用化学品,包括电子化学品、新型催化剂、高端润滑油及添加剂、环保型水处理剂等产品。

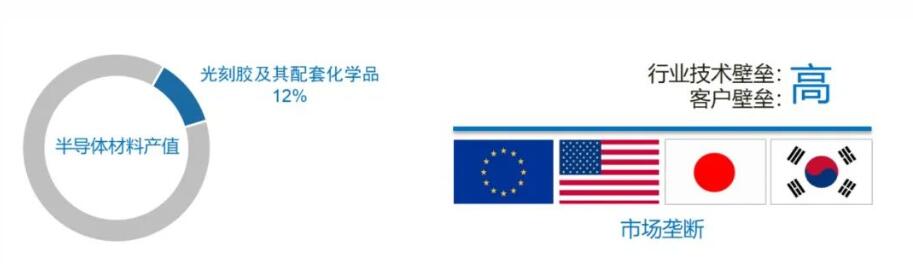

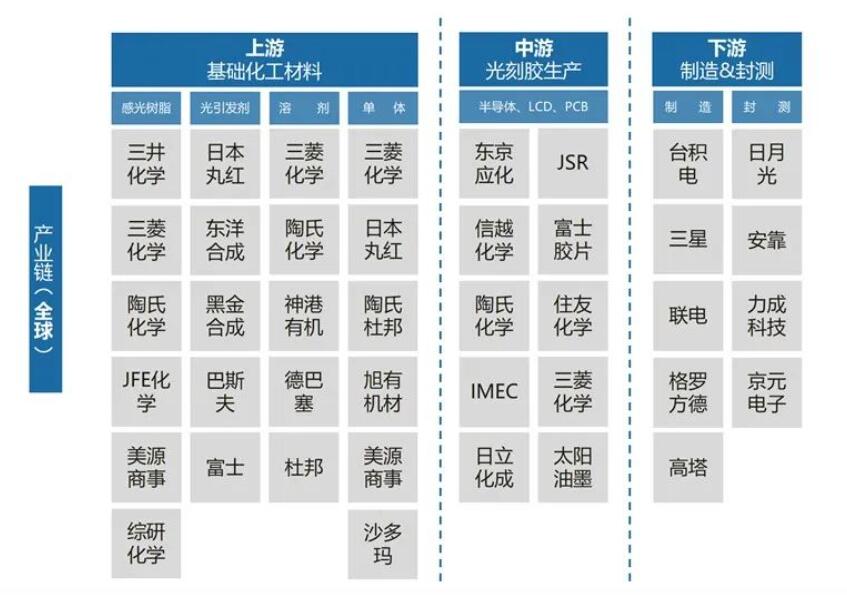

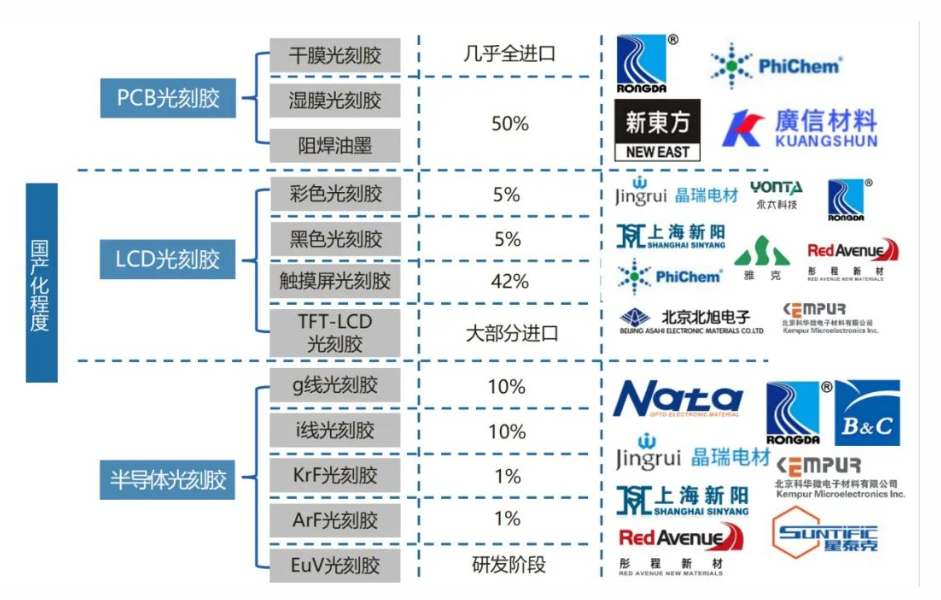

图20 典型细分行业分析——光刻胶(1)

光刻胶被称为半导体材料皇冠上的明珠。全球半导体技术持续进步背后是光刻工艺持续迭代驱动的摩尔定律,缩短曝光波长主要是通过在光刻机等核心设备和光刻胶等核心材料的不断进步来实现。光刻胶及其配套化学品占半导体材料产值12%。

光刻胶行业技术壁垒和客户壁垒高,目前主要被日本、韩国和欧美国家垄断,特别是ArF浸润式(28nm及以下)以及EUV等关键节点。美国强大的经济、科技基础和半导体先发优势催生了光刻胶的起源,日本半导体产业转移、“产、学、官”体制和光刻机产业弯道超车等因素促使日本垄断全球高端光刻胶。

图21 典型细分行业分析——光刻胶(2)

图22 典型细分行业分析——光刻胶(3)

图23 典型细分行业分析——光刻胶(4)

图24 典型细分行业分析——光刻胶(5)

精细化工专精特新企业数量逐年增加,占比呈下降趋势,总体呈东、中、西阶梯分布,企业规模总体偏小(平均参保人数236人),年龄分布较为均衡(平均16.18年)。

精细化工专精特新上市企业有69家,主要集中东部地区及四川,上市企业年龄(平均21年)及规模(平均参保人数610人),高于精细化工“小巨人”企业整体水平。

精细化工专精特新上市企业平均营业收入和净利润逐年增加,2021年平均净利润为1.75亿元,是2017年的1.75倍,估值及盈利能力高于平均水平。

69家上市“小巨人”企业研发支出占营业收入比例平均为5.08%,略低于沪深300的5.47%,研发人员占比平均为16.00%,略低于沪深300的17.45%。

辽宁精细化工行业专精特新“小巨人”企业46家,占全国的5.17%,主要集中在化工领域,呈现“炼”有余而“化”不足现象。辽宁应发挥精细化工产业链强链效应,逐步化解“粗”有余而“精”不足的困局

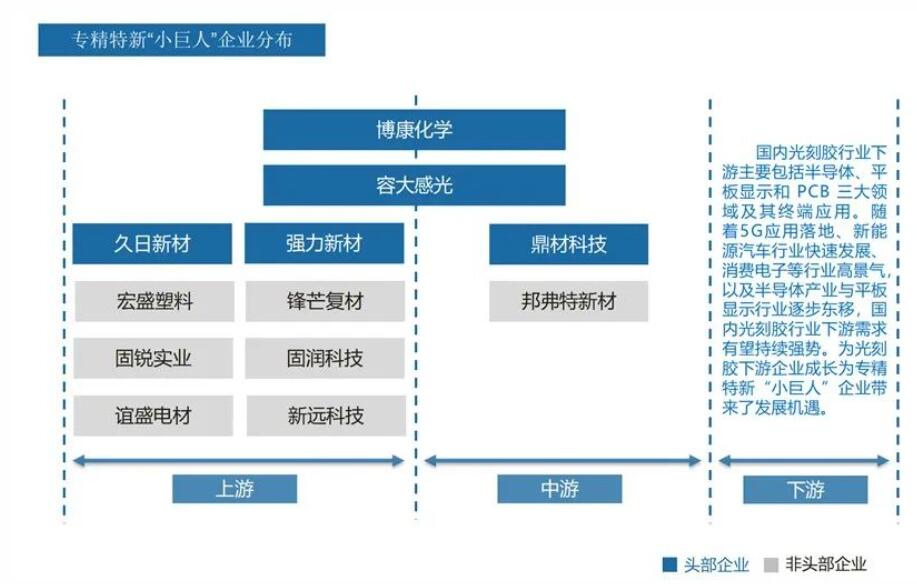

光刻胶是精细化工的典型细分行业,行业技术壁垒和客户壁垒高,目前被日本、韩国和欧美国家垄断。国内专精

特新“小巨人”企业在产业链上、中、下游均有分布,但市场占有率很低。

大连理工大学专精特新企业研究院联系人 孙玉涛

电话:0411-84707887

Email:sunyutao82@dlut.edu.cn